한국투자증권이 9일 SK바이오팜(326030)에 대해 1분기에도 강한 실적 모멘텀을 유지할 것으로 보인다고 평가했다. 이에 단기 및 중장기 실적 성장, 풍부한 임상결과, 누적되는 처방 근거, 낮은 엑스코프리 원가율을 감안할 때 여전히 투자 매력이 높다며 투자의견 ‘매수’, 목표주가 16만원으로 유지했다. SK바이오팜의 전일 종가는 9만9100원이다.

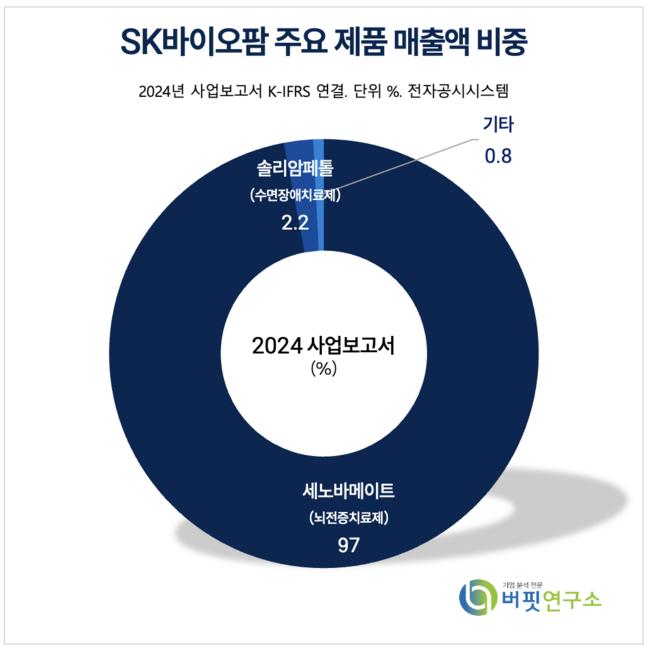

SK바이오팜 주요 제품별 매출액 비중 [자료=2024년 SK바이오팜 사업보고서]

SK바이오팜 주요 제품별 매출액 비중 [자료=2024년 SK바이오팜 사업보고서]

위해주 한국투자증권 연구원은 “1분기 연결 매출액 1557억원(전년대비+36.6%), 영업이익은 373억원(전년대비+262.4%, 영업이익률 24.0%)을 기록할 전망”이라며 “매출은 컨센서스 대비 1.4% 하회하지만, 영업이익은 15.2% 상회하는 수준”이라고 분석했다.

특히 “주요 제품인 미국 엑스코프리(뇌전증 치료제)의 매출은 1334억원(전년대비+46.7%)으로 예상된다”며 “계절적 비수기임에도 처방 증가가 이어졌다는 점에서 성장 흐름이 견고하다”고 평가했다.

이어 “기타 매출은 일회성 항목 부재로 223억원(전년대비-3.6%)으로 예상, 보수적으로 추정됐던 R&D(연구개발) 및 마케팅 비용이 일부 이연, 영업이익 상향 조정 여지를 제공했다”고 덧붙였다.

위해주 연구원은 “올해는 본격적인 이익 성장 구간이다”며 “올해 연결 매출액은 7240억원(전년대비+32.2%), 영업이익은 1756억원(전년대비+82.2%)으로 추정된다”고 밝혔다.

다만 “올해 마일스톤(단계적 기술료) 매출 비중은 낮아 전년 대비 매출총이익률(GPM)은 1.1%p 하향 조정했지만, 엑스코프리 매출은 6204억원(전년대비+41.4%)으로 기존 추정을 유지한다”고 밝혔다.

위 연구원은 “미국 가이던스 상단인 4.5억달러(약 6684억원) 달성 가능성이 높다”며 “무엇보다 엑스코프리 처방의 당위성을 임상결과와 논문으로 꾸준히 제시하고 있다”고 강조했다.

엑스코프리의 핵심 경쟁력은 발작 억제에 그치지 않는다. 그는 “엑스코프리는 환자의 12개월 무발작 비율이 36%에 달할 뿐 아니라, 사망 예방 효과까지 입증되고 있다”고 밝혔다.

지난해 3월 발표된 논문에 따르면, 뇌전증 환자의 일반적인 표준화 사망비는 2~4 수준인데 엑스코프리를 병용 투약한 환자의 사망비는 1.32로 일반 인구(1.4)와 유사한 수준까지 낮아졌다. 그는 “엑스코프리의 발작 차단 효과가 국소발작의 전신 이행을 방지해 갑작스러운 사망 위험을 줄인 결과로 해석된다”고 설명했다.

이에 최종적으로 단기적으로 시장은 환율과 수출 흐름 등 외부 변수에 민감하게 반응하지만 “단기 및 중장기 실적 성장, 풍부한 임상결과, 누적되는 처방 근거, 낮은 엑스코프리 원가율을 감안할 때 여전히 투자 매력이 높다”고 평가했다.

SK바이오팜은 신약개발 및 판매 사업을 영위, 세노바메이트 및 솔리암페톨의 성공적인 신약개발 경험을 바탕으로 지속적으로 뇌질환 및 수면질환 관련 신규 물질 발굴을 진행 중이다.

SK바이오팜 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

SK바이오팜 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>