LS증권이 22일 메디톡스(086900)에 대해 지난해 공장·유통 대리상·소송비의 삼중고로 피크아웃(주가가 정점을 찍은 후 하락)했지만 올해 ‘뉴럭스’ 수출 본격화로 수익성 개선이 기대된다며 투자의견 및 목표주가 ‘미평가’했다. 메디톡스의 전일종가는 16만3300원이다.

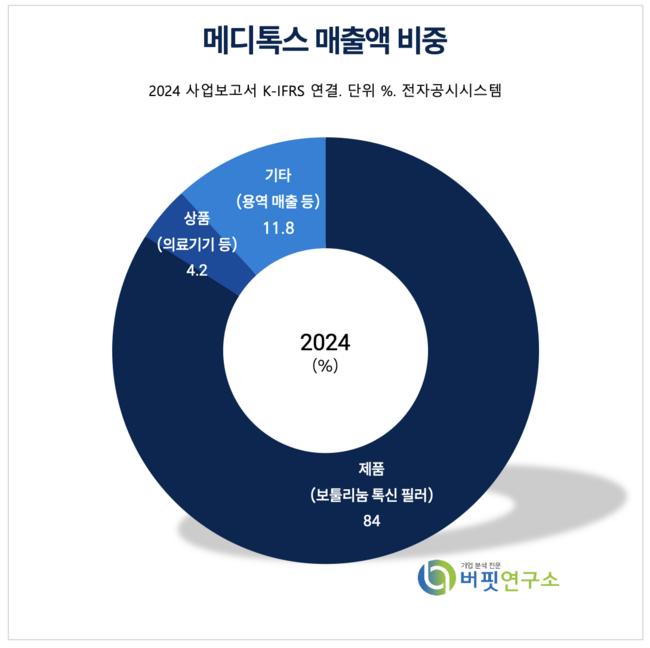

메디톡스 매출액 비중 [자료=2024년 메디톡스 사업보고서]

메디톡스 매출액 비중 [자료=2024년 메디톡스 사업보고서]

조은애 LS증권 연구원은 “지난해 매출액은 2286억원(전년대비+3%)으로 사업부문별 매출은 톡신 1093억원(전년대비-6%), 필러 828억원(전년대비+7%), 기타 수출 226억원(전년대비+36%)을 기록했다”며 “지난해 2분기 GMP(우수 의약품 제조·관리 기준) 정기 심사로 생산설비 셧다운 장기화, 국내 유통 대리상 관리 과정의 물량 조절 등으로 톡신 매출이 부진했지만 필러와 기타 사업부문의 성장은 지속됐다”고 밝혔다.

특히 “2023년 실적 부담 요인으로 작용했던 지급 수수료가 지난해 417억원(2023년 504억원)으로 감소, 연간 영업이익은 203억원(전년대비+17%, 영업이익률 9%)으로 개선됐다”고 평가했다.

이어 “올해 예상 매출액은 2610억원(전년대비+14%), 영업이익 298억원(전년대비+145%, 영업이익률 19%)이다”며 “올해 ‘뉴럭스(보툴리눔 톡신 A형 제제)’의 해외 품목 허가 진행, 브라질 수출 확대, 국내 대리상 수요 및 공장 정상화 등으로 생산능력이 뒷받침, 올해 지급수수료 비용은 289억원(2026년(E) 255억원)으로 축소돼 외형 및 이익 성장이 기대된다”고 분석했다.

조은애 연구원은 “1분기 예상 매출액은 602억원(전년대비+10%), 영업이익 81억원(전년대비 흑자전환, 영업이익률 13%)가 가능할 전망”이라며 “주요 수출국가인 브라질에서 파트너사가 현지 경쟁사를 인수하며 피인수된 회사 제품의 시장점유율을 ‘뉴로녹스(메디톡스의 톡신 제품)’가 대체, 이에 대응하는 물량이 반영됐다”고 밝혔다.

조 연구원은 “1분기 예상 톡신 매출액은 294억원(전년대비+27%), 수출 매출액 156억원(전년대비+15%), 내수 매출 138억원(전년대비+44%)”이라며 “진행중인 소송(휴젤과의 ITC 소송 종료) 관련 비용 축소에 따라 지급 수수료는 지난해 1분기 175억원에서 71억원 수준으로 축소가 예상돼 수익성 개선에 긍정적으로 기여할 전망이다”고 밝혔다.

이어 “올해 매출 성장과 비용 축소 효과로 실적 턴어라운드 가시성이 높아지고 있다”며 “뉴럭스 해외 인증 확대와 연 6000억원 생산 능력을 가진 3공장 가동으로 외형 및 이익 성장이 기대되는 시점이다”고 분석을 마쳤다.

메디톡스는 2000년 설립된 보툴리눔 독소 원천기술을 바탕으로 미용목적의 톡신 및 HA 필러를 제조·판매하고 있다. 주력 제품인 보툴리눔 A형 독소 의약품 메디톡신주는 국내 최초이자 세계 4번째 독자적인 원천기술로 개발한 제품이다.

메디톡스 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

메디톡스 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>