NH투자증권이 23일 HD현대일렉트릭(267260)에 대해 1분기 실적은 컨센서스 상회했지만 주가는 9% 이상 급락했다고 밝혔다. 올해 계속되는 변압기 공급 부족으로 목표 초과 달성할 전망, PER(주가수익비율) 15배 수준이라며 투자의견 ‘매수’ 유지, 목표주가 44만원으로 하향했다. HD현대일렉트릭의 전일종가는 30만1000원이다.

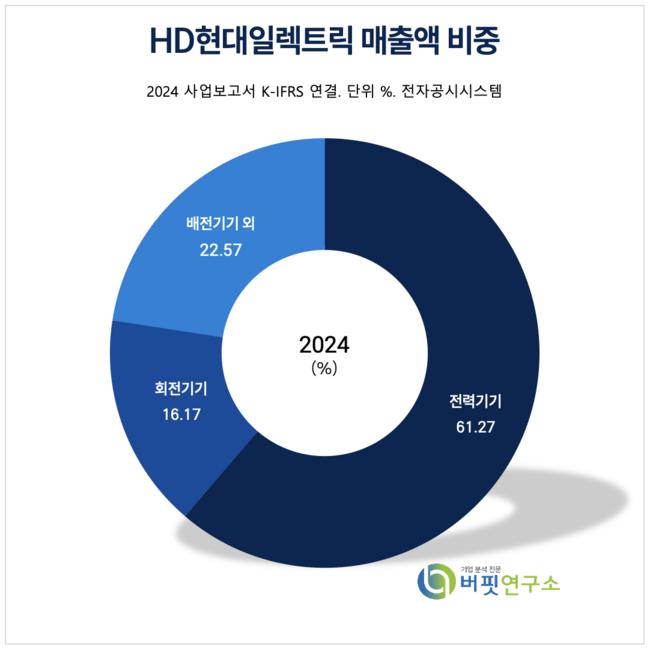

HD현대일렉트릭 매출액 비중 [자료=2024년 HD현대일렉트릭 사업보고서]

HD현대일렉트릭 매출액 비중 [자료=2024년 HD현대일렉트릭 사업보고서]

이민재 NH투자증권 연구원은 “올해 매출액과 영업이익은 각각 4조2000억원(전년대비+26%), 9240억원(전년대비+38%)으로 글로벌 경쟁사와 유사한 수익성을 보일 전망이다”며 “투자의견을 유지하는 이유는 전력기기의 수요 증가가 기대보다 적더라도 미국내 수급 불균형으로 미국의 유틸리티 회사들은 전력망의 신뢰성 및 복원력 강화, 중장기 CAPEX(자본적 지출, 미래의 이윤을 창출하기 위해 지출하는 비용)를 늘릴 계획이기 때문”이라고 밝혔다.

다만 “목표주가를 하향하는 이유는 영업가치에 적용하는 12개월 이동평균 EBTDA(감가상각비 차감 전 영업이익)를 5% 상향했음에도 글로벌 경쟁사의 밸류에이션 하락을 반영해 EV/EBITDA(기업 가치/감가상각 전 영업이익) 배수를 15배(기존 18배)로 낮췄기 때문이다”고 밝혔다.

전력기기 업종의 밸류에이션은 데이터센터 투자 축소 및 트럼프 행정부의 상호관세 등 대외적인 우려로 지난 1~2월 평균대비 15% 이상 하락했다.

이민재 연구원은 “1분기 연결기준 매출액은 1조원(전년대비+27%), 영업이익 2182억원(전년대비+69%)으로 컨센서스와 당사 추정치를 소폭 상회하는 수준”이라며 “이는 지난해 4분기 선적된 북미향 물량과 높은 수익성의 수주잔고가 매출에 반영됐기 때문”이라고 분석했다.

이어 “미국의 신재생에너지 신규 수요 및 노후 전력설비로 인한 교체 수요, 중동 지역 내 투자 확대로 인한 전력 설비 발주 증가 등의 성장 모멘텀이 있다”며 “다만, 글로벌 경기 침체에 따른 국내외 설비투자 둔화 지속 및 저유가에 따른 신재생에너지 프로젝트 발주 지연 등의 위험부담 역시 있다”고 분석을 마쳤다.

HD현대일렉트릭은 2017년 4월 현대중공업으로부터 인적분할 후 독립 출범한 전기전자기기 및 에너지 솔루션 전문 기업이다. 주요 제품으로 전력변압기, 고압차단기 등 전력기기와 배전반, 중저압차단기 등 배전기기, 전동기를 포함하는 회전기기 등이 있다.

HD현대일렉트릭 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

HD현대일렉트릭 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>