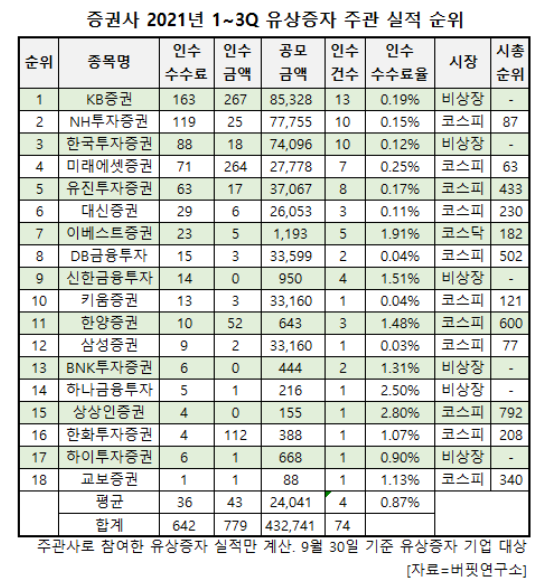

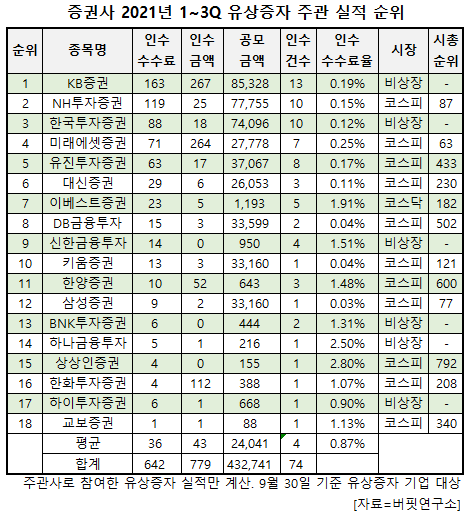

KB증권, 1~3Q '유상증자 주관' 1위...2위 NH투자증권

- KB증권, 인수수수료·공모금액·인수건수 모두 1위 '3관왕'

- 2위 NH투자증권, 포스코케미칼·대한항공 등 '유증 대어' 낚아

- 평균 인수수수료 36억, 평균 인수수수료율 0.87%

-----------------------------------------------------------------------------------------

KB증권(대표이사 김성현)이 올해 1~3분기 유상증자주관 실적 1위를 기록했다.

기업분석전문 버핏연구소 조사에 따르면 KB증권의 올해 1~3분기 유상증자 주관 인수수수료는 163억원으로 1위를 기록했다. 이어 NH투자증권(005940)(119억원), 한국투자증권(88억원), 미래에셋증권(006800)(71억원), 유진투자증권(001200)(63억원) 등의 순이다.

유상증자 주관이란 유상증자를 하려는 기업에게 유상증자 과정에 필요한 신주 유형과 발행주식수, 발행 방식, 발행가, 배정방식 등에 관한 서비스를 제공하는 것을 말한다. 유상증자 주관의 대가로 대가로 받는 인수수수료는 증권사의 주요 수익모델의 하나이다.

시가총액 순위는 1일 기준. 단위 억원, % [자료=버핏연구소]

시가총액 순위는 1일 기준. 단위 억원, % [자료=버핏연구소]

◆ KB증권, 인수수수료 163억 1위... 공모금액(8조5328억)·인수건수(13건)도 1위

KB증권은 올해 1~3분기 유상증자 주관 인수수수료 163억원으로 1위를 기록했다. 인수건수(유상증자 주관 건수. 13건)와 공모금액(8조5328억원)도 가장 많았다.

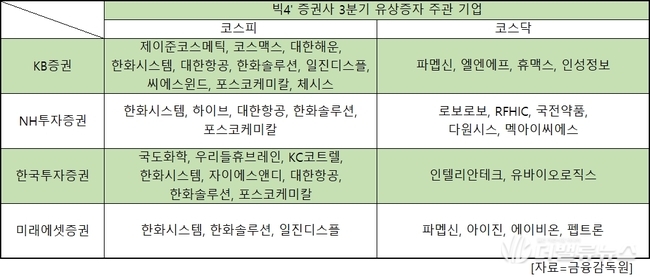

KB증권은 올해 1분기에 포스코케미칼, 한화솔루션, 대한항공, 한화시스템, 대한해운 등 '유증(유상증자) 대어' 주관을 잇따라 따낸 것이 1위 원동력으로 작용했다. 1분기 인수수수료가 89억원으로 전체 인수수수료의 54.77%를 차지했다. 하반기에는 제이준코스메틱, 엘앤에프의 유상증자를 주관하면서 인수수수료가 전분기대비 50.00% 증가했다.

올해 3분기 KB증권의 기업금융 부문 수수료이익은 2716억원으로 전년동기대비 26.6% 증가했는데, 이 가운데 유상증자 수수료이익이 4분 1가량을 차지했다. KB증권은 올해 3분기에 엠투엔, 에어부산, 체리부로의 유상증자 주관을 했지만 실제 유상증자는 4분기에 이뤄질 예정이어서 이들 3개 기업은 이번 조사에서 제외했다.

◆2위 NH투자증권...한투 3위, 미래에셋 4위

2위 NH투자증권(대표이사 정영채)의 인수수수료는 119억원이었다. 인수건수는 10건으로 한국투자증권과 공동 2위를 기록했다. 공모금액은 7조 7755억원이다.

NH투자증권은 올해 상반기에 포스코케미칼, 한화솔루션, 대한항공, 하이브, 한화시스템 등 '유증 대어'를 주관하면서 인수수수료 92억원을 벌었다. 1~3분기 전체 인수수수료(119억원)의 77.31%를 차지하는 금액이다. 다만 3분기에 '국전약품', 'RFHIC', '로보로보' 등 코스닥 기업 외에는 코스피 유상증자 주관 실적이 없었다.

3위 한국투자증권(대표이사 정일문)의 인수수수료는 88억원이었다. 인수건수 10건으로 앞서 언급한대로 한국투자증권과 공동 2위를 기록했다. 한국투자증권도 3분기에 유상증자 주관을 많이 진행해 성과를 냈다. KC코트렐, 유리들휴브레인, 국도화학(이상 코스피), 인텔리안테크(코스닥)의 유상증자 주관을 따냈다.

'증권업계 1위' 미래에셋증권(대표이사 최현만 김재식)은 인수수수료 71억원으로 4위를 기록했다. 인수건수도 7건으로 5위 유진투자증권(8건)보다 적었다. 3분기에 아이진, 파멥신 등 코스닥 기업 위주로 진행됐다.

◆유진·이베스트, 인수금액 '0원' 발생했지만 5, 7위

5위 유진투자증권(대표이사 유창수)과 7위 이베스트증권(대표이사 김원규)은 유상증자를 주관했지만 인수를 하지 않은 기업이 있음에도 양호한 순위를 기록했다.

유진투자증권의 경우 KH필룩스, 메디콕스의 유상증자를 주관하면서 잔여주식이 발생하지 않아 인수금액이 없었다. 이베스트증권의 경우 판타지오가 잔여주식이 발생하지 않아 인수금액이 없었다. 그렇지만 유상증자 주관 수수료는 공모금액(모집총액)에 일정 비율을 곱해 산정되기 때문에 인수수수료가 발생했다. IPO주관의 경우 인수금액에 일정 비율을 곱해 인수수료가 산정되는 것과 차이가 있다.

6위 대신증권은 3분기에 F&F홀딩스, 보령제약 등의 유상증자 주관을 따냈다. 인수수수료 29억원, 인수건수 3위를 기록했다.

◆상상인증권, 인수수수료율 1위...평균 인수수수료율 0.87%

교보증권(대표이사 박봉권)은 인수수수료 1억원으로 18위를 기록했다. 인수건수도 1건(로보로보)이었다. 올해 3분기 로보로보를 제외한 유상증자 실적이 없었기 때문으로 분석된다. 그렇지만 이번 로보로보 유상증자 주관은 2017년 로체시스템즈의 유상증자 주관 이후 처음이어서 관심을 모았다.

인수건수를 기준으로 하면 KB증권(13건)이 가장 많았고, 이어 NH투자증권(10건, 공동 2위), 한국투자증권(10건, 공동 2위), 유진투자증권(8건, 4위), 미래에셋증권(7건, 5위), 이베스트증권(5건, 6위), 신한금융투자(4건, 7위), 대신증권(3건, 공동 8위), 한양증권(3건, 공동 8위) 순이었다.

공모금액을 기준으로 하면 KB증권(8조5328억원)이 1위를 차지했고, 이어 NH투자증권(7조7755억원. 2위), 한국투자증권(7조4096억원. 3위), 유진투자증권(3조7067억원. 4위), DB금융투자(3조3599억원. 5위), 키움증권(3조3160억원. 공동 6위), 삼성증권(3조 3160억원. 공동 6위), 미래에셋증권(2조7778억원. 7위) 순이었다.

이번 1~3분기 국내 증권사의 유상증자 주관 관련 실적을 집계해보면 인수수수료 총액 642억원, 총 인수금액 779억원, 총 공모금액 43조2741억원, 총 인수건수는 74건이었다. 또, 유상증자 주관 1건당 평균 인수수수료는 36억원, 평균 인수금액 43억원, 평균 공모금액 2조4041억원이었다. 이를 바탕으로 계산해보면 국내 증권사의 평균 유상증자주관 인수수수료율은 0.87%였다. '빅4 IB증권사'(미래에셋·한국투자·NH·KB증권)의 평균 인수수수료율은 이보다 낮은 0.18%에 그쳤다.

인수수수료율이 가장 높은 곳은 상상인증권(2.80%)이었고, 이어 하나금융투자(2.50%), 이베스트투자증권(1.91%), 신한금융투자(1.51%), 한양증권(1.48%) 순이었다.

이번 유상증자 주관 실적 집계는 인수수수료(주관수수료 포함)를 기준으로 했다. 청약기일까지 청약하지 않는 새 주식을 의미하는 '실권주'에 관련된 수수료는 제외했다.