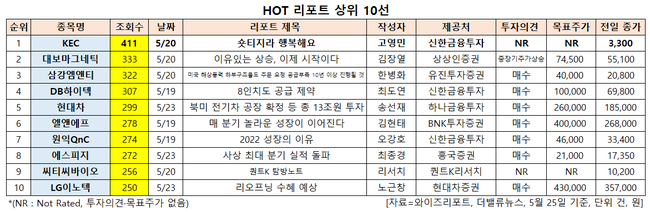

최근 증권사에서 발표된 종목 중 KEC(092220)(대표이사 김학남)에 대한 증권사 보고서가 조회수 1위를 기록했다.

25일 기업분석전문 버핏연구소 조사에 따르면 최근 1주일(5월 19일~25일) 동안 발간된 보고서 가운데 고영민 신한금융투자 연구원이 지난 20일 KEC에 대해 분석한 보고서가 조회수 411건을 기록해 가장 높았다.

KEC 로고. [이미지=KEC]

KEC의 조회수가 1위를 기록한 가운데 대보마그네틱(290670)(333건), 삼강엠앤티(100090)(322건), DB하이텍(000990)(307건), 현대차(005380)(299건) 등 순이다.

HOT 리포트 상위 10선. [이미지=더밸류뉴스]

KEC는 반도체 제품 및 부품 제조업을 하고 있다.

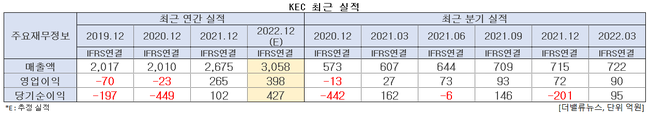

KEC 최근 실적. [이미지=더밸류뉴스]

KEC의 올해 1분기 매출액, 영업이익, 당기순이익은 각각 722억원, 90억원, 95억원으로 전년비 매출액과 영업이익은 18.95%, 233.33% 증가하고 당기순이익은 41.36% 감소했다. KEC는 국내 대형 가전 제조사향 공급(MS) 증가로 지난해 2분기부터 견조한 실적 흐름이 이어지고 있다

고영민 신한금융투자 연구원은 "숏티지 상황이 지속되면서 국내 가전 제조사들은 자국 내 전력반도체 조달처 확대에 대한 니즈가 커지고 있다"며 "가전제품 수요가 둔화되더라도 고객사 내 MS(시장점유율) 증가로 성장 방향성이 뚜렷하다"고 판단했다.

KEC의 바이폴라 접합 트랜지스터(BJT, Built-in bias resistor transistor). [사진=KEC 홈페이지]

신한금융투자는 KEC의 올해 연간 매출액과 영업이익이 각각 3058억원, 398억원으로 전년비 14%, 13% 증가할 것으로 봤다. 기존 대비 추정치를 매출액 9%, 영업이익 11% 상향했다. 먼저 KEC는 올해 가전향 Si(실리콘) 제품 공급이 늘어날 것으로 기대된다. 안정적 공급 레퍼런스를 기반으로 국내 대형 가전 고객사 내에서 MS 증가가 지속될 전망이다. 원재료 가격 상승 등을 감안해 판매 단가도 인상되고 있다. 또 전장 고객사 및 매출도 늘어날 것으로 보인다.

그는 “국내외 전장 고객사도 확대되고 있는데 최근 중국 BYD향 공급이 확정됐으며, 이미 1차 수주를 받은 것으로 파악된다”며 “특히 단가 높은 IGBT(절연 게이트 양극성 트랜지스터) 제품이 공급된다는 점이 의미 있는데 고마진 전장향 매출이 점진적으로 확대되며 오는 2025년 기준 전체 매출 비중의 30%를 차지할 것”이라고 분석했다.

아울러 최근 국내 B2C(기업과 고객간거래) 가전향 SiC(차세대 전력반도체) 전력 반도체 소량 공급이 시작됐다. 기술력에 대한 검증이 빠르게 진행되고 있는 것으로 보인다. 당초 계획보다 빠르게 올해 하반기 중 생산라인 투자가 진행될 가능성이 있으며 내년을 기점으로 사업 본격화가 기대된다.

KEC 최근 1년 주가 추이. [이미지=네이버 증권]

KEC는 지난해 11월 23일 52주 신고가(4355원)를 기록했다. 고 연구원은 "SiC 전력반도체를 준비하는 국내 제조사 중 가장 안정적인 본업 실적 흐름을 기대할 수 있다"며 "신사업 미반영 상태에서도 성장성이 돋보이며 경쟁사들 중 가장 빠르게 신사업 모멘텀이 구체화되고 있다"고 평가했다.

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>