[버핏 연구소=이승윤 기자] SK증권은 15일 우리금융지주(316140)에 대해 부동산 PF가 적어 2010년대 초반의 자산건전성 악화 사례를 반복하지 않을 것이라며, 투자의견 『매수』를 유지하고 목표주가를 1만6000원으로 상향했다. 우리금융지주의 전일 종가는 1만2800원이다.

SK증권의 구경회 애널리스트는 “최근 은행 배당에 대한 금융감독 당국의 긍정적인 스탠스 변화(자율적인 배당 존중)가 주가에 긍정적인 영향을 준 바 있다”며 “이를 감안해 배당금 추정치를 변경(올해 1000원→ 1100원)했다”고 전했다.

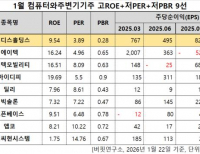

그는 “오래전 일이지만 2010년대 초반 건설, 해운, 조선 등 한계 산업 구조조정 당시 우리금융지주는 경쟁사들에 비해 부실대출이 많이 늘어난 경험이 있다”며 “대형 은행주 중에서 낮은 밸류에이션(올해 예상 PER 3.0배, PBR 0.36배)을 적용 받는 것은 향후 경기 둔화를 앞두고 이러한 측면이 반영된 것이라 볼 수 있다”고 밝혔다.

하지만 ”향후 가장 문제가 될 부동산 PF의 경우 우리금융지주는 약 2조5000억원(그룹 전체 신용 엑스포저의 0.5%)에 불과하다”며 “경쟁사들에 비해 신용위험이 높지 않다”고 판단했다.

끝으로 ”주주환원을 늘리기 원하는 주주들의 구성비가 높아진 변화를 감안할 때 배당을 점차 늘려갈 가능성이 높다”며 “올해 예상 연간 배당금 1100원(컨센서스 1079원, 상반기 150원 기지급)을 기준으로 한 배당수익률은 연 8.6%에 달하고 CEO 관련 사안(법원 판결, 이사회)이 잘 해결되느냐 여부가 단기적으로 주가에 영향을 미칠 것”으로 추측했다.

우리금융지주는 금융업을 영위하거나 밀접한 관련이 있는 종속기업을 지배한다.

우리금융지주. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>