[버핏연구소=이상협 기자] 한국투자증권은 GS리테일(007070)에 대해 올해 4분기 영업이익이 컨센서스(시장 기대치)를 상회할 것이라며 투자의견 ‘매수’와 목표주가 3만5000원을 유지했다. GS리테일의 전일 종가는 2만8850원이다.

김명주 한국투자증권 연구원은 “GS리테일의 올해 4분기 예상 매출액 2조9343억원(YoY +10.5%), 영업이익 579억원(YoY +125.4%)을 기록할 것”이라며 “매출액은 시장 기대치에 부합하고 영업이익은 시장 기대치를 10% 상회할 것”이라고 설명했다.

그는 “편의점 부문의 기존점 신장은 3.8%~4.0%, 영업이익은 389억원(YoY +23%), 영업이익률(OPM)은 1.9%으로 예측한다”며 지난 10월 나들이에 적합한 따듯한 날씨와 지난달 카타르 월드컵 및 빼빼로데이 효과로 3분기보다 양호한 기존점 신장을 기록할 것”이라고 덧붙였다.

이어 “GS리테일이 15.6%의 지분을 보유하고 있는 메쉬코리아는 재정 어려움을 겪고 있다(22년 2분기 기준 장부가 803억원)”며 “4분기 메쉬코리아 지분의 평가손실이 발생할 가능성이 높지만, 금액 추정이 불가능하기 때문에 실적 추정에 반영하지 않았다”고 언급했다.

또 “지난 3개월간 GS리테일의 주가가 양호했던 이유는 지난해와 올해 상반기 큰 적자를 기록했던 온라인 사업의 수익성 개선 기대감 때문”이라며 “편의점 사업은 주목받지 못했는데 양호한 기존점 신장에도 편의점 사업부의 영업이익률이 훼손됐기 때문”이라고 판단했다.

아울러 “내년에는 편의점 사업부의 인건비·개발비 증가 폭이 둔화되고 양호한 기존점 신장 및 출점이 이어질 것”이라며 “편의점 사업부의 영업이익률 개선이 예상된다”고 분석했다.

끝으로 “유동 인구 정상화 효과와 MD(상품기획)경쟁력 강화에 따라 경쟁사와의 기존점 신장 차이도 2%포인트 대에서 내년에는 1.0~1.3% 포인트 대로 줄어들 것”이라고 내다봤다.

GS리테일은 소매유통 사업을 하고 있다.

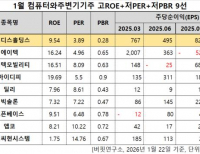

GS리테일의 최근 실적. [이미지=네이버 증권]

tkdguq0423@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>