메리츠증권이 9일 SK텔레콤(017670)에 대해 매출 성장 둔화에도 그룹사의 전반적인 비용 효율화 기조로 이익 성장세가 유지될 것이라며 투자의견은 매수, 목표주가는 기존 6만3000원에서 6만4500원으로 상향했다. SK텔레콤의 전일 종가는 5만1400원이다.

정지수 메리츠증권 연구원은 SK텔레콤의 2분기 실적으로 매출액 4조3785억원(YoY +1.7%), 영업이익 5196억원(YoY +12.1%)을 전망했다. 우선 5G 가입자가 전 분기 대비 약 30만명 증가할 전망이며, 무선 ARPU는 전 분기 대비 -1.0% 하락한 2만8940원을 예상했다. 영업비용에서 큰 비중을 차지하는 마케팅비용과 감가상각비는 시장 안정화로 각각 7215억원(-4.5% YoY), 9356억원(-1.4% YoY)을, 연말 5G 보급률은 76%를 전망했다. 청구기준 무선 ARPU는 2만8820원(-3.5% YoY)으로 추산했다.

정 연구원은 일회성 요인으로 지난 1Q24 임직원 성과금 관련해 증가한 166억원 영향이 2Q24 인건비에서는 제거됐고, 기술 특허 관련 일회성 수익 약 150억원이 반영되면서 이익 개선에 기여했다고 판단했다. 또 2Q24 SK브로드밴드 실적은 기업사업 성장 속에 매출액 1조 968억원(+2.7% YoY), 영업이익 790억원(-4.5% YoY)을 전망했다.

정 연구원이 SK텔레콤의 2024년 연결 실적을 매출액 17조 8654억원(+1.5% YoY), 영업이익 1조 8541억원(+5.8% YoY)을 전망했다. 또 SK텔레콤과 SK브로드밴드를 나눠 영업이익을 각각 1조 5570억원(+6.9% YoY), 3156억원(+2.0% YoY)을 예상했다. 무선 서비스수익 성장률은 다소 둔화되나, 그룹사 전반적인 운영 효율화 기조에 따라 영업비용 하향 안정화로 이익 성장 기조가 유지될 전망이라고 밝혔다. AI 사업 역량 확보를 위한 기술 개발 및 지분 투자도 중장기 성장을 도모한다는 관점에서 긍정적으로 평가했다.

SK텔레콤의 시장점유율은 무선통신사업(MVNO제외) 약 47%, 초고속인터넷부문은 약 29%, IPTV부문은 약 31% 수준이다. 무선통신사업부문의 매출 비중은 약 75%, 유선통신 및 기타부문이 약 25%의 매출 비중을 차지하고 있다.

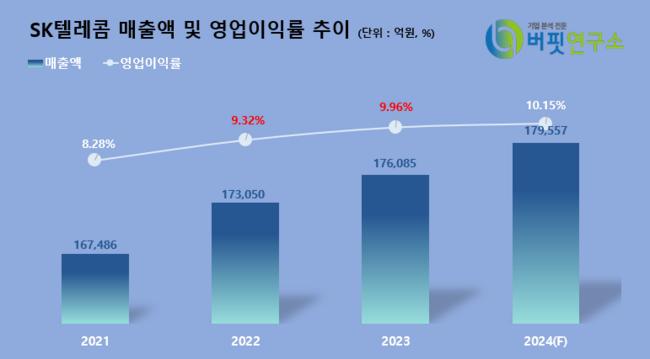

SK텔레콤 연간 매출액 및 영업이익률 추이. [이미지=버핏연구소]

SK텔레콤 연간 매출액 및 영업이익률 추이. [이미지=버핏연구소]

rlaghrua823@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>