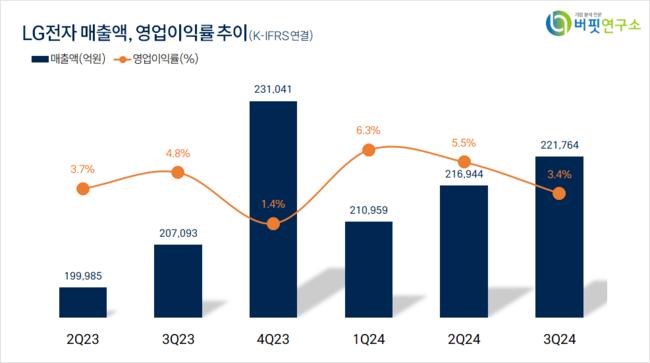

키움증권이 19일 LG전자(066570)에 대해 내년 B2B 및 플랫폼 사업 중심으로 성장이 지속될 것이라며, 투자의견 ‘매수’와 목표주가 14만원을 유지했다. LG전자의 전일 종가는 9만1500원이다.

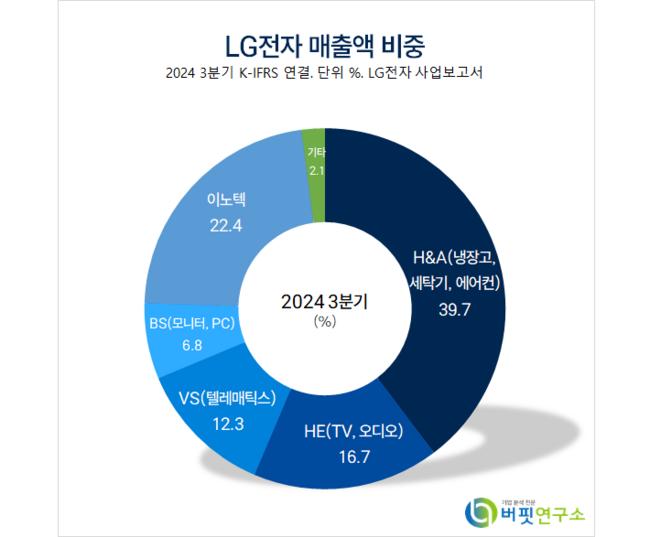

키움증권의 김소원 애널리스트는 “올해 4분기 연결 실적은 매출액 22조3000억원(YoY -3%), 영업이익 3148억원(YoY +1%)으로 시장 기대치(4728억원)를 하회할 것”이라며 “LG이노텍 제외 시 매출액 16조4000억원(YoY +4%), 영업이익 -104억원(YoY 적자지속)”으로 예상했다.

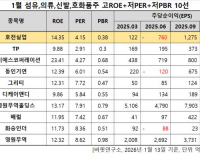

LG전자 매출액 비중. [자료=버핏연구소]

LG전자 매출액 비중. [자료=버핏연구소]

또 “원/달러 환율 강세에도 전방 수요 부진 및 비용 증가로 LG전자 단독 영업이익이 적자 전환했다”며 ”가전(H&A) 수요는 볼륨존 전략을 기반으로 상대적으로 양호하나 TV(HE), PC(BS)의 수요 개선은 기대 대비 부진하고 재고 조정 및 마케팅 비용은 예상 대비 확대되며 수익성이 악화될 것”으로 판단했다.

그는 “내년은 연결 매출액 91조7000억원(YoY +5%), 영업이익 4조421억원(YoY +12%)”이라며 “LG이노텍 제외 시 매출액 72조2000억원(YoY +7%), 영업이익 3조3457억원(YoY +19%)으로 B2B 사업과 webOS 및 가전 구독 사업을 중심으로 양적, 질적 성장을 이어갈 것”으로 전망했다.

특히 “내년 webOS 및 가전 구독의 영업이익은 YoY +32% 증가하며 LG전자 단독 영업이익의 17%를 차지할 것”이라며 “LCD TV 패널 가격 안정화와 LG디스플레이의 내년 하반기 광저우 OLED TV 라인 감가상각 종료도 수익성 개선에 힘을 보탤 것”이라고 전했다.

이어 “내년 연결 당기순이익은 2조6155억원(YoY +83%)으로 가파르게 성장할 것”이라며 “이는 LG디스플레이의 실적 개선에 따른 지분법손익 증가에 기인한다”고 설명했다.

끝으로 “LG전자는 지난 17일 2024년 2차 기업가치 제고 계획을 통해 인도 IPO 추진과 76.1만주의 자사주 소각을 발표했다”며 “LG전자가 보유 중인 인도 법인의 지분 15%를 매각해 상장을 추진할 것이고 최근 적극적인 밸류업 계획 발표를 봤을 때 향후 자사주 매입이나 주주환원 강화 등 기업가치 제고를 위한 지속적인 행보가 있을 것”으로 기대했다.

LG전자는 가전제품, 핵심부품을 제조, 판매한다.

LG전자. 매출액 및 영업이익률. [자료=버핏연구소]

LG전자. 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>