신한투자증권은 23일 노머스(473980)에 대해 메가 월드 투어 및 초대형 IP 입점 등 기대감으로 주가는 최근 3개월간 14.6% 상승했으며 지난달 중국 국영기업과 계약을 체결해 내년부터 매출이 인식될 예정돼 있어 주가 상승 여지가 충분하다며, 투자의견 ‘매수’와 목표주가 4만4500원을 신규 제시했다. 노머스의 전일 종가는 3만5400원이다.

허성규 신한투자증권 애널리스트는 “지난달 중국 공영기업 후난방송그룹(HBS)과 계약을 체결하고 망고TV와 프롬, 샤오망과 MD(굿즈), 운홍과 공연, 콘텐츠, VR 분야에서 협업할 예정”이라며 “망고TV는 MAU(월간 활성 사용자) 2억5000만명, 유료이용자수 6000만명으로 유저의 70% 이상이 2030 여성인 점을 감안하면 유료 이용자 수가 빠르게 증가할 것”으로 전망했다.

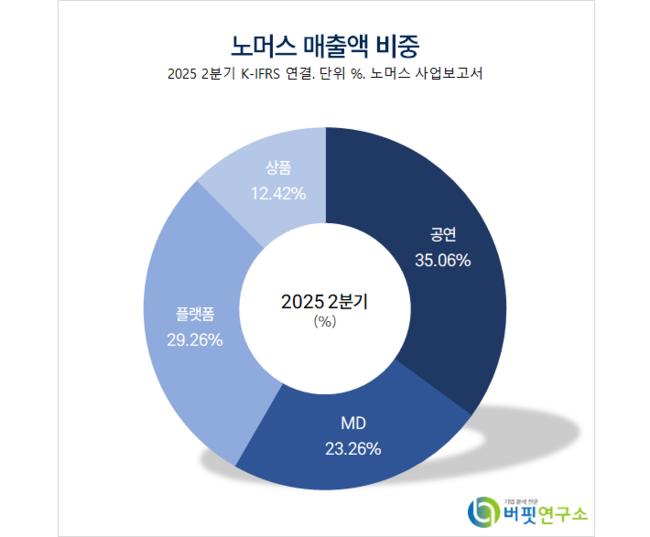

노머스 매출액 비중. [자료=버핏연구소]

노머스 매출액 비중. [자료=버핏연구소]

그는 “중국 프롬은 오는 12월 별도 어플 형태로 론칭할 예정”이라며 “MD와 컨텐츠 계약 규모는 건별로 다르나 논의 중인 규모를 감안할 때 내년 중국 사업으로 150억원 안팎의 이익이 있을 것”으로 예상했다.

이어 “중장기적으로 독립 IP(지식재산권), 중소형 엔터사 IP의 팬소통 플랫폼, 공연 및 MD 수요가 증가할 것”이라며 “프롬 누적 입점 IP 수는 2023년 1분기 59개에서 올해 2분기 419개까지 증가했고 동기간 유료 가입자 수도 2만4000명에서 35만5000명으로 급증했다”고 전했다.

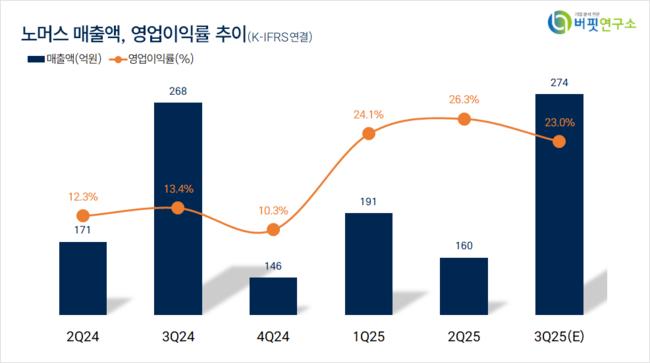

또 “아티스트 유치 목적 선급금 자산은 동기간 100억원대에서 642억원까지 증가했다”며 “CapEx(미래 이윤을 위한 지출) 성격의 선급금을 지불하는 동시에 MD, 공연 사업부 숙련도 증가로 영업이익률은 2021년 -43.6%에서 올해 상반기 25.1%까지 개선됐다”고 밝혔다.

한편 “중국 프롬 유료가입자는 내년 20만명, 2027년 35만명으로 보수적으로 추정한다”며 “현재 PER은 내년 전망 기준 14.4배로 경쟁사의 내년 예상 PER 약 21배에서 15% 할인한 18배를 목표 배수로 적용했다”고 설명했다.

끝으로 “오버행은 오는 11월 해제되는 최대주주 및 임직원 물량을 제외하고 대부분 해소됐다”며 “남은 매각 물량은 3%로 장기 관점에서 투자해야 한다”고 판단했다.

노머스는 아티스트 IP를 기반으로 앨범 판매, 공연 주최, 콘텐츠 제작, MD 판매, 유료 메시지 서비스, 팬클럽 활동을 지원하는 엔터테크 기업이다. 아티스트와 팬 소통 메신저 '프롬'을 운영한다.

노머스 매출액 및 영업이익률. [자료=버핏연구소]

노머스 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>