키움증권이 12일 LG전자(066570)에 대해 1분기 연결 영업이익이 시장 기대치를 상회할 것으로 전망했다. 특히 H&A(생활가전)와 VS(전장) 사업부가 실적 호조를 견인할 것으로 보이며, 자회사 LG이노텍 또한 기대 이상의 실적을 기록할 것으로 예상했다. 이에 투자의견 ‘매수’와 목표주가 12만원을 유지했다. LG전자의 전일 종가는 8만1800원이다.

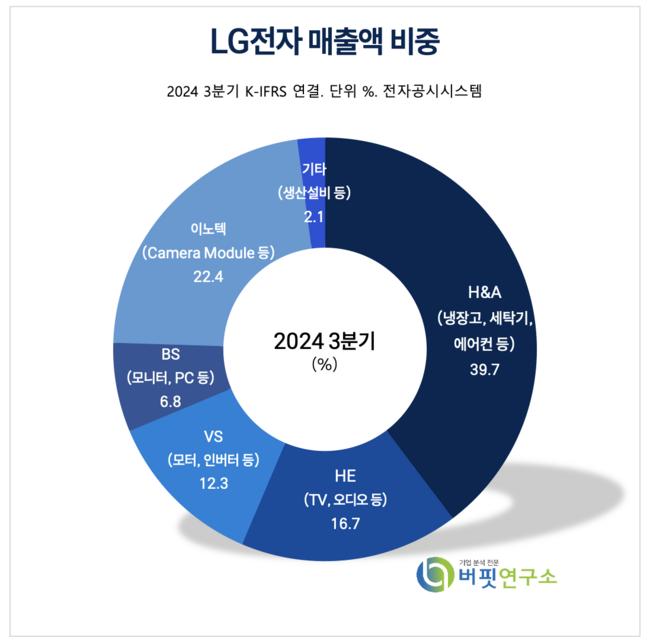

LG전자 매출액 비중 [자료=LG전자 3분기 보고서]

LG전자 매출액 비중 [자료=LG전자 3분기 보고서]

김소원 키움증권 연구원은 “올해 1분기 연결 실적은 매출액 22조5000억원(전년대비 +7%), 영업이익 1조3267억원(전년대비 -1%)으로 시장 기대치(1조2030억원)를 10.3% 상회할 것”이라며 “LG이노텍을 제외한 단독 영업이익도 1조1970억원(전년대비+3%)으로 기존 예상치를 17.5% 웃돌 것”으로 전망했다.

이어 “모든 사업부가 기대치를 초과할 것으로 보이고 특히 H&A와 VS 사업부의 실적이 긍정적”이라며 “H&A는 가전 구독 서비스와 데이터센터용 칠러를 포함한 HVAC(냉난방공조) 사업이 선전하고 물류비 안정화 효과도 더해질 것”으로 예상했다.

또 “VS는 전방 수요의 불확실성이 존재하지만 안정적인 수주 잔고 및 제품 믹스 개선 효과로 수익성이 향상될 것”이라며 "LG이노텍도 원·달러 환율 강세 및 고부가 제품 중심 출하량 증가로 예상보다 좋은 실적을 기록할 것”으로 기대했다.

그는 “LG이노텍을 제외한 올해 단독 실적은 매출액 71조8000억원(전년대비 +7%), 영업이익 2조9843억원(전년대비 +10%)일 것”이라며 “H&A 내 가전 구독 및 HVAC 사업 매출 비중이 30%를 넘어서며 실적 성장을 주도할 것”이라며 “가전 구독 사업은 아시아 시장 확장을 기반으로 빠르게 성장 중이며 HVAC 사업은 데이터센터용 칠러의 글로벌 고객 다변화와 기존 공랭식 방식에서 수랭식·액침 냉각 방식으로 전환하는 과정에서 성장이 가속화될 것”이라고 전했다.

한편 “LG전자의 주가는 12개월 선행 P/B(주가순자산비율) 0.68배로 밸류에이션 밴드 하단을 크게 하회하고 있다”며 “연내 인도 IPO(기업공개)를 통해 자금 조달을 계획하고 있고 중장기적으로 ‘휴머노이드 로봇 사업 확대’와 ‘자체 AI 칩 기술 고도화’를 추진 중이어서 주가 모멘텀이 지속될 것”으로 판단했다.

끝으로 “매크로 불확실성과 트럼프 행정부의 관세 정책을 고려하더라도 현재 주가는 과매도 상태"라며 "적극적인 비중 확대를 추천한다”고 밝혔다.

LG전자는 생활가전, 홈엔터테인먼트, TV, 모니터, PC 등을 생산·판매하며 차량용 부품을 공급한다.

LG전자 최근 분기별 매출액 및 영업이익률 추이 [자료=더밸류뉴스]

LG전자 최근 분기별 매출액 및 영업이익률 추이 [자료=더밸류뉴스]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>