신한투자증권은 26일 모나용평(070960)에 대해 어려운 시기에도 증익이 지속됐다며, 투자의견 ‘매수’와 목표주가 5400원을 유지했다. 모나용평의 전일 종가는 3760원이다.

신한투자증권의 최승환 애널리스트는 “지난해 4분기는 연말 정국 혼란 영향으로 부진했으나 주가에 기 반영됐다”며 “PBR 0.4배에 불과해 분양매출 정상화되는 시점에 주가 회복탄력성이 나타날 것”으로 기대했다.

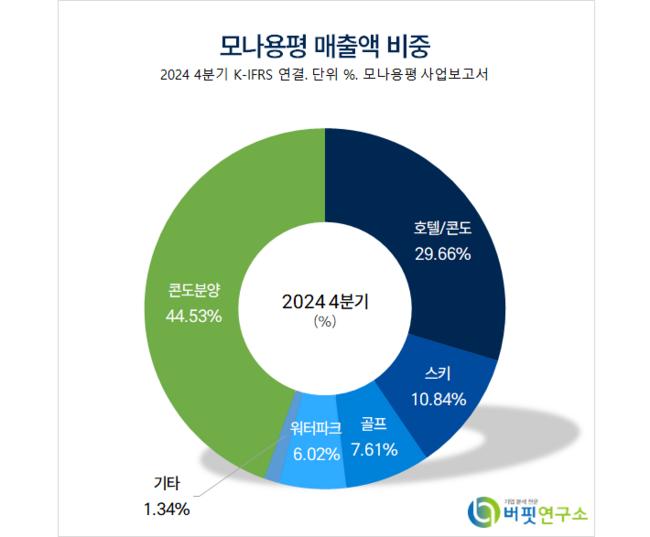

모나용평 매출액 비중. [자료=버핏연구소]

모나용평 매출액 비중. [자료=버핏연구소]

또 “시장 환경은 어려우나 경쟁사 대비 옥석이 가려지는 시기로 많은 스키장이 문을 닫으며 용평으로 스키족이 몰리는 ‘풍선효과’가 좋은 예”라며 “리조트 분양도 플레이어가 감소하며 국내의 희소성 있는 공급자로 남을 것”으로 판단했다.

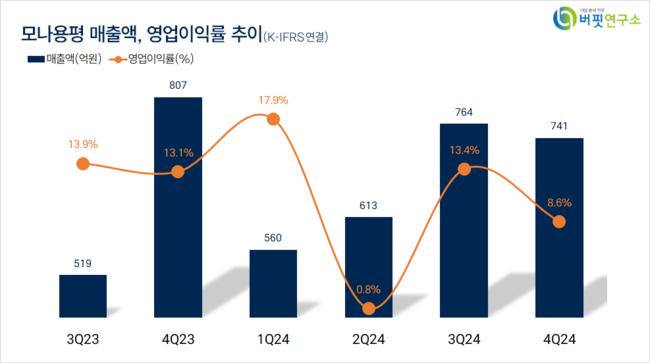

그는 “지난해 4분기 매출액 741억원(전년동기 -8.2%), 영업이익 64억원(전년동기 -40.0%)으로 추정치에 부합했고 부문별 매출액은 운영 350억원(전년동기 -1.0%), 분양 391억원(전년동기 -13.8%)”이라며 “연말 정국 혼란 영향으로 분양 계약이 예상보다 저조했는데 루송채 분양률 62%, 공정률 76.3% 수준”이라고 설명했다.

이어 “루송채 분양매출은 지난해 1191억원이 인식됐고 올해와 내년 각각 1265억원, 844억원이 인식될 것”이라며 “준공시기는 올해 상반기에 하되 정국 혼란이 지속되는 점을 감안해 분양시기는 보수적이다”라고 추정했다.

나아가 “2008년 글로벌 금융위기에도 자체 개발 리조트는 완판됐던 사례가 있어 시기의 문제이지 완판은 가능할 것”이라며 “올해 이후 분양사업 다양화에 주목하는데 루송채 올해 2분기 완공, 고창종합테마파크 3분기부터 분양하고 이후 시장 여건에 따라 강릉(1조원)이나 디로커스(2000억원) 등 탄력적으로 대응할 것으로 예상된다”고 전했다.

끝으로 “루송채 분양매출이 올해부터 내년에 걸쳐 반영되고 올해 하반기 고창종합테마파크 분양이 가세해 비우호적 시장에도 영업이익 성장이 지속될 전망”이라며 “경영진 개편 이후 분양사업의 방향성과 주주 친화 스탠스에 대한 논의도 지속될 것”이라고 분석했다.

모나용평은 리조트를 운영하고 콘도와 골프 회원권을 분양한다.

모나용평. 매출액 및 영업이익률. [자료=버핏연구소]

모나용평. 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>