NH투자증권이 10일 S-Oil(010950)에 대해 유가 하락에 따른 부정적 래깅 효과(실적에 시차를 두고 반영되는 유가 변화)로 상반기 정유 부문 실적이 약세를 보일 것으로 평가했다. 다만 3분기부터 원가 부담 완화가 반영되면서 실적 반등이 기대된다며 투자의견은 ‘매수’를 유지, 목표주가는 6만7000원으로 하향했다. S-Oil의 전일 종가는 5만400원이다.

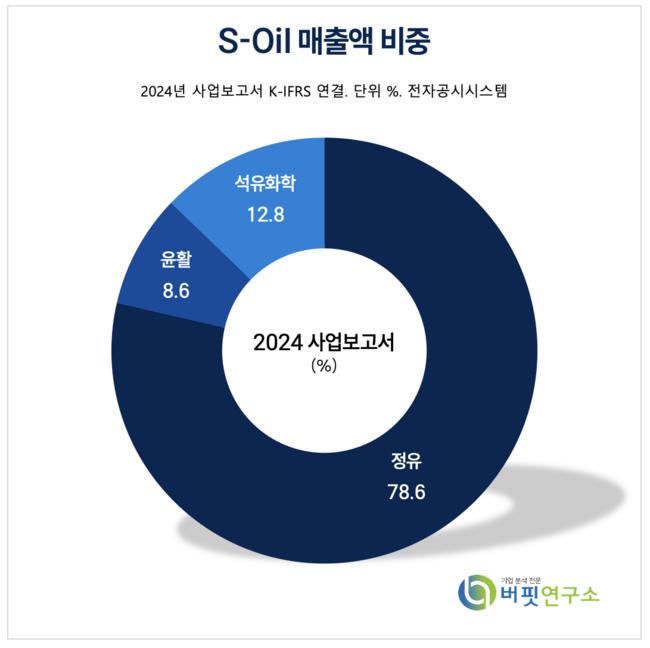

S-Oil 매출액 비중 [자료=2024년 S-Oil 사업보고서]

S-Oil 매출액 비중 [자료=2024년 S-Oil 사업보고서]

최영광 NH투자증권 연구원은 “상반기 영업이익은 유가 급락과 함께 나타나는 부정적 래깅 효과, 재고평가손실, 높은 OSP(산유국이 지정하는 공식 판매가격) 영향으로 부진할 것”이라고 분석했다.

다만 “3분기 이후부터는 낮아진 유가와 OSP가 원가에 반영되기 시작하면서 실적 반등이 본격화될 것”이라며 “정제마진(제품 판매가와 원유 구매가의 차익)은 최근 국제유가가 단기간 11달러(약 1만6000원) 급락했음에도 견조한 흐름을 보이고 있다”고 평가했다.

이어 “석유제품의 수급 밸런스(공급과 수요의 균형)는 원유보다 양호, 올해 글로벌 정제설비 증설 규모는 하루 30만 배럴 수준(b/d, barrel per day)으로, 전 세계 수요의 약 0.3%에 해당한다”고 덧붙였다.

최 연구원은 “영업이익이 연간 기준으로는 회복세를 보일 가능성이 높고 현재 주가는 올해 예상 PBR(주가순자산비율) 기준 0.65배에 불과해 저평가 영역”이라며 투자의견 ‘매수’를 유지한다고 밝혔다.

그는 “1분기 영업이익은 890억원(영업이익률 1.0%)으로 시장 기대치를 하회할 것으로 보인다”며 “정유 부문에서는 364억원의 영업적자가 예상, 이는 전분기 반영됐던 617억원의 재고평가이익 소멸과 정제마진 하락 때문”이라고 설명했다.

또한 “석유화학 부문은 영업적자 118억원(영업이익률 -1.0%)으로 비수기에서 벗어나고 있지만 아로마틱스 스프레드(석유화학 원재료와 제품 간의 가격차)는 소폭 개선됐음에도 적자 기조가 지속됐다”고 평가했다.

반면, “윤활유 부문에서는 1373억원의 영업이익(영업이익률 17.3%)이 예상된다”며 “지난 분기 40일간의 정기보수로 발생한 기회손실이 해소되며 수익성이 회복된 것”이라고 밝혔다.

S-Oil은 하루 66만9000배럴의 원유 정제 능력을 갖춘 국내 대표 정유사로, 정유뿐 아니라 석유화학 및 윤활기유 등 다양한 사업 포트폴리오를 운영하고 있다.

S-Oil 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

S-Oil 최근 분기별 매출액 및 영업이익률 추이 [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>