하나증권이 3일 하이브(352820)에 대해 최근 어도어 사건으로 주가가 하락했지만 장기적 관점에서 보면 BTS 전원 제대, 위버스 플랫폼 수익화(멤버십+), 미국 걸그룹 데뷔 등이 전체 이익의 50% 이상을 설명할 수 있을 만큼 중요한 모멘텀이라며 투자의견 ‘매수’와 목표주가를 31만5000원을 유지했다. 하이브의 전일 종가는 20만원이다.

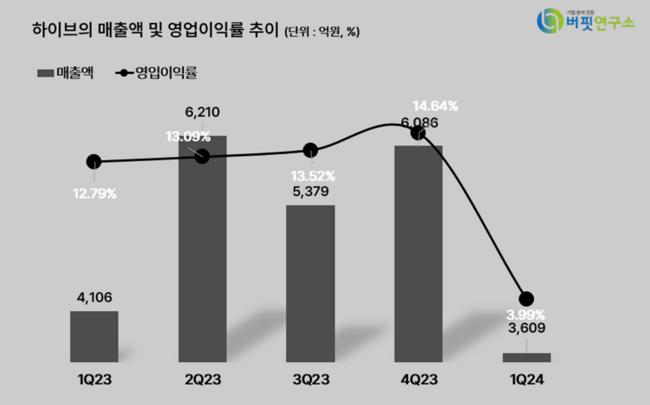

이기훈 하나증권 연구원은 “하이브가 1분기 매출액 3609억원(YoY -12%), 영업이익 144억원(-12%)으로 컨센서스를 하회했다”며 “제이홉, 르세라핌 등의 컴백과 투어스, 아일릿의 성공적인 데뷔가 반영됐지만, 오는 2분기에 집중된 활동 계획과 신인 데뷔 비용 등이 반영되면서 이익은 다소 아쉬웠다”고 설명했다. 이어 “아티스트의 제한적인 활동으로 위버스 MAU(월간 활성 사용자)도 920만명(-9%)으로 하락했다”고 덧붙였다.

다만 이 연구원은 오는 6월 BTS 멤버 진의 제대와 아티스트 활동 재개로 1분기를 저점으로 하이브의 실적이 회복할 것으로 예상했다. 그는 “2분기에는 주요 아티스들의 컴백, 월드 투어, 도쿄 돔 팬미팅 등 약 100만명 내외의 관객 수가 반영”되며 “이에 연동된 투어 MD(굿즈) 등 다양한 간접 매출과 UMG(유니버셜 뮤직그룹)와의 장기 음원 유통 계약 등을 감안할 때 사상 최대 매출 및 영업이익(933억원, YoY +15%)이 예상된다”고 평가했다.

이어 “최근 어도어 이슈로 하이브 주가가 하락했다”며 “오는 2025년, 2026년 스타디움 월드 투어를 가정한 뉴진스의 예상 영업이익 기여도는 약 16% 내외로 이슈 발생 후 하락 폭을 고려하면 시장은 이미 뉴진스의 이탈 가능성을 선반영하고 있다”고 분석했다. 다만 “동방신기의 사례처럼 사측과 아티스트 간의 쟁점 사항이 있는 것은 아니기에 가능성은 상당히 제한적”이라고 언급했다.

아울러 “법적인 판단이 나오기 전까지 하이브의 주가 조정이 불가피하나, 약 1년이라는 장기적 관점에서 보면 내년 BTS 전원 제대, 위버스 플랫폼 수익화(멤버십+), 그리고 미국 걸그룹 데뷔 등 3가지 상승 모멘텀이 있다”며 “BTS 월드 투어 재개 전까지 조정 시마다 꾸준히 비중을 확대하는 최선호주 의견을 유지한다”고 강조했다.

하이브는 설립 초기 발라드 가수를 중심으로 아티스트 라인업을 형성했으나, 지난 2013년 방탄소년단 데뷔 이후 아이돌 그룹을 중심으로 아티스트 라인업을 개편했다.

하이브의 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

하이브의 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

hjno0311@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>