PEG와 관련된 데이터를 살펴보다 보면 그 값을 해석하기 어려운 회색지대를 만나게 된다. 그 범위의 폭도 매우 큰 편이라서 PEG로 주식을 매수하려고 하는 투자자들은 PEG를 이용하여 소문만큼 쉽게 주식을 고를 수 없어서 당황하게 될 것이다.

일반적으로 PEG를 선호하는 사람들은 PEG의 매수 범위를 정해 놓는다. 피터 린치(Peter Lynch)는 0.5를 기본으로 하고, PEGY가 0.33이하이면 끝내주게 좋은 주식이라고 한다.[1] 짐 슬레이트(Jim Slater) 는 PEG가 0.75 이하이면 매수할 만한 주식이라고 한다.[2] 주식이 평균적으로 고평가된 요즈음은 PEG 1을 매수 가능 범위의 상한선으로 제시하는 것 같다.

피터 린치가 PEG로 주식을 매수하여 월가에서 놀라운 기록을 세우고 이른바 10루타 주식의 놀라운 경험을 소개하고 난 후에,[3] 사람들이 예사로 10루타 주식을 말하고 있어서 투자자들은 시장에서 아무라도 쉽게 10루타 주식을 살 수 있다는 인식을 가지고 있는 것 같다. 좋은 일이지만 상당한 공부와 내공을 쌓아야 가능하다.

10루타 주식이란 매수가보다 10배가 오른 주식을 말한다. PEG가 0.33인 주식이 10배가 되면 대략 PEG가 2 내지 4 정도 되겠지만, PEG가 1인 주식은 10배가 오르면 PEG도 그에 따라 꽤 높아질 가능성이 많다.

PEG 의 변화라는 관점에서 보면, 10루타가 되는 주식은 PEG가 0.75에서 1.5로, 다시 2.5로, 다시 4, 5를 넘어서 종국적으로 10루타에 이르게 된다. 그런데 이런 주식은 0.75 이하에서 매수해도 수익이 나고, 2에서 매수해도 수익 나고, 심지어는 3, 4에서 매수 해도 수익이 난다.

여기서 투자자들은 PEG가 2나 3, 4를 넘어설 때 매수하면 안 되는지 의문스러울 것이다. 자세히 그 과정을 관찰해보면 주가를 견인하는 기관이나 외국인투자자들은 이 단계에서도 여전히 매수를 하고 있다. PEG를 이용하는 개인투자자들이 따라 매수해야 하는지 난감하지 않을 수 없다.

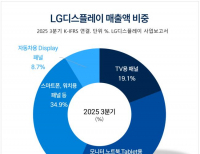

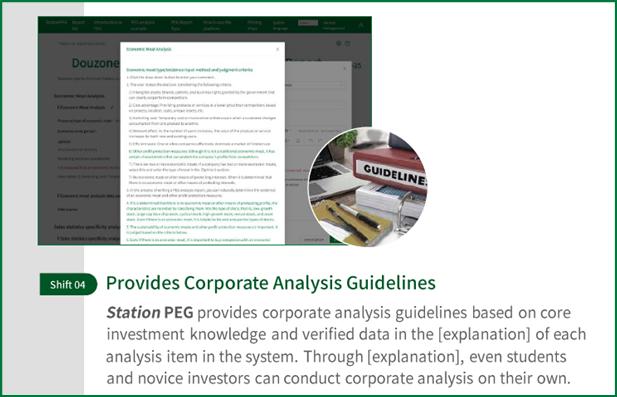

자료: StationPEG 카달로그 (PEG Technologies Inc., 2024.07.06.)

자료: StationPEG 카달로그 (PEG Technologies Inc., 2024.07.06.)

이런 고민은 저PER이나 저PBR을 선호하는 투자자들도 마찬가지이다. PER의 경우, 통상 PER이 10 정도이면 적정 수준으로 이해하는데,[4] 10루타 주식은 PER이 100이 넘어도 여전히 상승한다. 그래서인지 요즈음은 PER이 100이 넘는 주식을 예사로 매수 추천하는 이른바 주식 전문가들이 부지기수다. 재야의 고수 투자자들이 이 과정에서 어떻게 대응하는지가 궁금하다.

범사에 호기심이 많은 필자는 압구정 교주로 소문난 재야의 가치투자 고수인 조문원 대표와 최근에 이 문제에 대해서 논의해보았다.

그는 “성장성이 있는 저PER 기업의 주식이 PER이 높아지면, 그때는 이미 가치투자의 영역이 아니고, 모멘텀 투자나 차트 투자의 영역”이라고 한다. 그는 좋은 주식은 사기는 쉬운데 (대단한 경지이다) 파는 시기를 가늠하기가 쉽지 않다고 하며, 시장의 여러 가지 사정을 비교하여 고려하고, PER이 높아졌을 때 기술적 분석을 하며 추세를 추종하는 모멘텀 투자자들이 시장에 진입하면 거래량이 늘어나기 때문에 이때가 매도를 고려해야 하는 시점이라고 한다.

조문원 대표는 한국무브넥스를 2022년 PBR 0.23에 사서 2023년 1.0을 조금 넘겨 매도했다고 한다. 대략 2천원 언저리에서 매수하여 8천원 언저리에서 매도한 것이다. 아주 단기간에 주가가 4 배가 올랐다. 중간에 세 차례의 큰 조정이 있었다. 8천원 언저리에서 매도했다는 것은 PBR이 0.23에서 1.0언저리까지 올라가는 동안 주식을 팔지 않고 보유하고 있었다는 말이다. 대단한 안목과 내공이다. 저PER과 저PBR을 선호하는 그의 가치투자 스타일이 그대로 반영되어 있다. 조문원 대표의 투자 스타일은 PEG를 이용하는 경우에도 참고가 될 것이다.

10루타 주식의 PEG 전체 상승 과정을 구간별로 나누어 보면, 대략 청색지대(전통적인 매수 가능 범위), 회색지대(애매한 범위), 황색지대(위험한 범위), 적색지대(절대로 매수해서는 안되는 범위)로 구분할 수 있을 것이다.

PEG 0.75이하는 전통적 매수 가능 영역인 청색지대이다. 이 영역에서는 그 속에 이미 어느 정도 안전마진이 확보되어 있다. 가장 반가운 수치이다. 그러나 요즈음 좋은 성장주가 이 범위 내에 있는 경우는 오히려 흔치 않다. 특히 그동안 경제가 수십년 동안 급성장한 중국이나, IT 기업이 새로운 시대를 이끌어 가고 있는 미국 시장에서는 PEG가 1.5나 2.0이 되어도 여전히 매력적인 주식이 많다. PEG 값이 0.75 초과 2.0 이하의 범위는 회색지대라고 할 수 있다. 산업이나 국가에 따라 차이가 클 수 있기 때문에 조심해서 접근해야 하는 영역이다. PEG에 의한 가치평가는 상대적이다.[5]

만약 PEG 값이 2.0을 넘어서 4.0에 이른다면, 어떻게 해야 할까? PEG만 믿고 마음 놓고 매수하거나 보유하기에는 많이 부담스럽다. 황색 경고등을 켜놓고 주식을 살펴 보는 것이 안전할 것이다. 이 영역은 황색지대라고 할 수 있다. 만약 기업의 비즈니스모델이나 이익의 질이 지속가능하고 성장성이 지속될 것이 예상되면 보유하고 있는 주식을 굳이 매도할 필요는 없겠지만, 신규로 매입하려고 할 경우에는 신중을 기해야 할 영역이다. 대부분의 주식이 쉬었다 가기 때문에 조정기에 다시 적절한 매수 기회를 제공할 수도 있을 것이다. 그러나 이 황색지대 구간에서는 대체로 추세추종 이론을 적용하여 투자하는 것이 더 바람직하다.

PEG 값이 4.0을 넘어서는 경우에도 기관과 외국인투자자는 지속적으로 매수하기도 한다. 그러나 이 범위는 적색지대다. 개인투자자는 함부로 접근해서는 안 되는 영역이다. 자제력이 필요한 단계이다. 아무리 주식 전문가들이 매수 추천을 외치더라도 경계해야 한다. 많은 경우에 그들이 나팔수의 역할을 하기 때문이다.

PEG의 범위는 상대적이다. 만약 0.33에서 매수를 하였는데 그 주식의 PEG가 1.0이나 1.5가 되었다면, 이미 충분히 상승하여 적색지대에 진입한 것으로 보아서, 주가가 비이성적 과열 상태가 아닌지 테스트해 보아야 한다. 매도를 준비하는 것이 좋을 것이다. 조문원 대표가 0.23의 저 PBR에서 매수한 주식을 PBR 1.0 언저리에서 매도한 것과 동일한 이치다.

주가가 상승하여 PEG가 청색지대를 넘어서 회색지대로, 다시 황색지대로 넘어가게 되면, 그 때는 기술적 분석의 영역이므로 더 이상 PEG만을 매수 기준으로 삼아서는 안 될 것이다. 오히려 돌파매매나 추세추종 이론으로 접근하는 것이 지혜로울 것이다. 투자자본이 풍부한 기관투자자나 외국인투자자와는 달리, 개인투자자들은 시장을 지배하는 힘을 가지고 있지 못하기 때문에 지나치게 높은 PEG에 무모하게 투자하기보다는 상대적으로 PEG가 낮은 주식을 찾아보는 것이 지혜로울 것이다.

황색지대나 적색지대에서 (더욱 신중하게는 회색지대에서도) PEG를 기준으로 주식을 매수하고 싶은 경우에는 언제나 기회비용을 고려하는 것이 현명하다.

[주석]

[1] 존 프라이스(John Price) 저, 김상우 역, 『워렌버핏처럼 가치평가 활용하는 법』(The Conscious Investor: Profiting from the Timeless Value Approach), 부크온, 2014, 191, 196-197면. PEGY는 PER 예상 EPS 증가율과 배당수익률의 합으로 나눈 것을 말한다. PER이 6일 때 이익증가율이 15%이고, 배당수익률이 3%이면 PEGY가 대략 0.33(=6/(15+3))이 나온다.

[2] 짐 슬레이터 저, 김상우 역, 『줄루 주식투자법』(The Zulu Principle), 부크온, 2016, 74, 80면; 짐 슬레이터 저, 김상우 역, 『돈이 불어나는 성장주식 투자법』(Beyond The Zulu Principle: Extraordinary Profits from Growth Shares), 부크온, 2017, 162면.

[3] 피터 린치, 존 로스차일드(John Rothchild) 저, 이건 역, 『전설로 떠나는 월가의 영웅』(One up on Wall Street), 국일증권경제연구소, 2015, 153면 이하.

[4] 사실 이런 통상적인 기준은 그다지 쓸모는 없다. 대체로 시장 평균이나 산업 평균을 기준으로 개별 주식의 PER 수준을 정하는 것이 바람직하기 때문이다.

[5] PEG 커트라인은 시장평균과 비교해서 설정해야 한다. 만약 시장 평균 PEG가 1.5인 상황에서 PEG 1.0의 주식이라면 일단은 매력적인 투자의 대상으로 보인다. 그리고 PEG가 0.75이하이면 전체 시장보다 두 배는 매력적이고, PEG가 0.6 이하인 소수의 주식은 시장보다 2.5배는 더 매력적이라 할 수 있다. 짐 슬레이터 저, 김상우 역, 앞의 책(돈이 불어나는 성장주식 투자법), 162면.

저작권자 Ⓒ 윤진기. 정당한 범위 안에서 공정한 관행에 합치되게 출처를 표시하여 내용을 인용할 수 있습니다.

※출처를 밝히면 자유롭게 인용 가능합니다.