삼성증권이 3일 스튜디오드래곤(253450)에 대해 1, 2분기 수익성은 아쉬우나 올해 제작 편수 증가, 매니지먼트사와 협업, 비용 절감으로 하반기 이익이 본격화 될 전망이라며, 투자의견 ‘매수’와 목표주가 6만1000원을 유지했다. 스튜디오드래곤의 전일 종가는 4만9250원이다.

삼성증권의 최민하 애널리스트는 “1분기 매출액은 1385억원(YoY -27.9%), 영업이익은 70억원(YoY -67.7%)으로 컨센서스(131억원)를 하회할 것”이라며 “방영 회차가 60회(TV 40회, OTT 20회)로 전년 동기 71회(TV 54회, OTT 17회) 대비 적었고 OTT 오리지널은 티빙향 ‘스터디그룹(10회)’, ‘원경: 단오의 인연- 프리퀄(2회)’, 넷플릭스향 ‘탄금(8회)’이 반영된다”고 전했다.

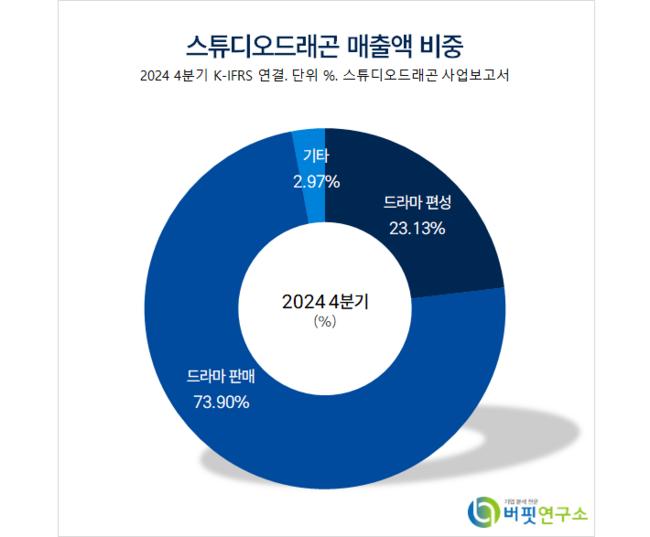

스튜디오드래곤 매출액 비중. [자료=버핏연구소]

스튜디오드래곤 매출액 비중. [자료=버핏연구소]

또 “글로벌 OTT 동시 방영작이 ‘별들에게 물어봐’밖에 없었는데 제작 기간이 길었던 작품이라 수익성도 당초 기대보다 미진했다”며 “분기 TV 채널 방영작이 시청률 측면에서 성과가 아쉬웠기에 시청률과 연계된 인센티브도 부재했을 것이고 지난해 1분기 ‘내 남편과 결혼해줘’, ‘눈물의 여왕’ 등 시청률과 화제성이 높았던 작품들이 방영됐다”고 밝혔다.

그는 “현재까지 알려진 편성 라인업을 고려할 때 상반기 실적에 대한 눈높이는 낮춰야 할 것”이라며 “2분기에도 TV 채널 방영작이 적고 제작 규모가 컸던 ‘별 들에게 물어봐’ 상각비 부담이 가중될 것”으로 예상했다.

이어 “플랫폼 편성 일정 조정으로 제작 편수 증가에 따른 반등의 시점은 지연될 것으로 보이나 올해 전년대비 제작 편수 증가에 따른 이익 개선 모멘텀은 유효하다”며 “하반기 tvN 수목 드라마가 재개될 예정이고 ‘다 이루어질 지니’ 등 제작 스케일이 큰 OTT 오리지널 작품도 방영될 것”으로 전망했다.

한편 “올해 ‘내 남편과 결혼해줘’ 일본판 드라마를 포함해 2편 이상의 일본 드라마를 제작/납품할 예정으로 관련 작품들의 실적도 더해질 것”이라며 “비효율적 관행 제거 등에 따른 비용 절감 효과도 금년 중순 이후로 본격화될 것”으로 기대했다.

끝으로 “올해 제작 편수 가이던스로 전년(18편)대비 늘어난 25편을 제시했고 일본 및 다수의 플랫폼으로 납품 채널 다양화, 매니지먼트사 협업, 비용 절감에 따른 수익성 개선 효과가 나타날 것”이라며 “하반기 본격화되는 이익 모멘텀에 주목할 필요가 있다”고 판단했다.

스튜디오드래곤은 CJ ENM의 드라마 사업본부의 물적분할로 설립됐다. 드라마 콘텐츠를 기획, 제작해 미디어 플랫폼에 배급하고 VOD, OTT를 통한 유통 및 관련 부가사업을 영위한다.

스튜디오드래곤. 매출액 및 영업이익률. [자료=버핏연구소]

스튜디오드래곤. 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>