대신증권이 3일 HMM(011200)에 대해 지난해 8~9000억원 배당, 자사주 매입 및 특별 배당 1.5~1.6조원 등 대규모 주주환원을 감안, 해운업황 불확실성에도 단기적으로 매수가 가능하다고 판단한다며 투자의견은 시장수익률(Marketperform)을 유지하고, 목표주가는 2만2000원으로 10% 상향했다. HMM의 전일 종가는 1만8640원이다.

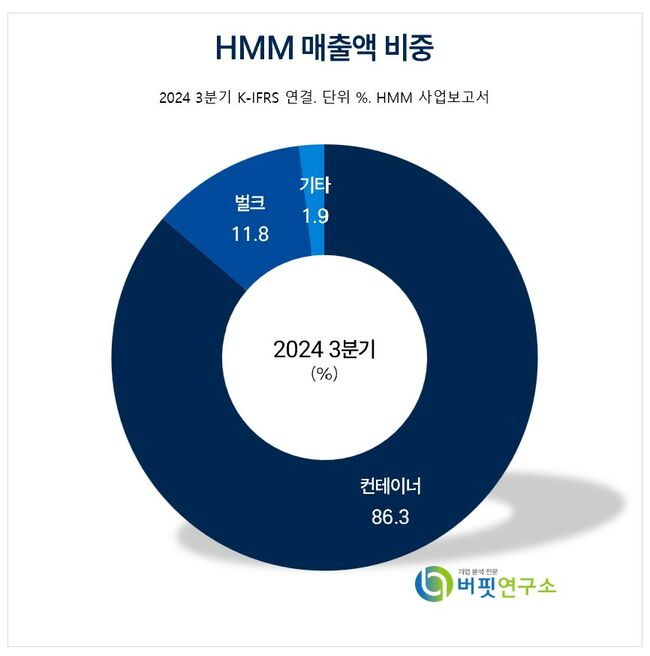

HMM 주요품목 매출 비중. [자료= HMM 사업보고서]

HMM 주요품목 매출 비중. [자료= HMM 사업보고서]

양지환 대신증권 연구원은 HMM의 지난해 당기순이익을 약 3.7조원으로 추정했다. HMM은 2030년까지 중장기 배당정책으로 배당성향 30%와 시가 배당률 5% 중 작은 금액 이상을 제시했기 때문에 배당성향 30%를 적용할 경우 총 배당금 규모는 약 1.1조원으로 판단했다. 하지만 1.1조원을 배당할 경우 DPS는 약 1250원으로, HMM의 주가가 2만5000원을 상회하지 않는다면 시가 배당률이 5%를 상회할 것으로 분석했다.

양 연구원은 HMM이 지난 1월 22일 발표한 기업가치제고계획에 따르면, 1년 안에 2.5조원 규모의 주주환원(배당+자사주매입소각)을 실시할 계획으로 단기적으로 투자 기회를 줄 것으로 판단했다. 특히 1~2월은 전통적으로 컨테이너와 건화물 해운 모두 운임이 하락하는 시기로 운임과 함께 주가가 조정 받는다면 충분히 트레이딩 기회가 주어질 것으로 예상했다.

HMM은 기업가치제고계획을 통해 1년안에 주주 환원을 2.5조원 이상으로 발표했기 때문에 특별배당이 없다면 자사주 매입 소각 규모는 1.6조원 이상이 될 가능성이 높다. 이에 양 연구원은 HMM의 목표주가를 기준으로 약 7270만주로 2025년 4~5월 전환 예정인 1억4400만주의 약 50%, 2025년 말 총 주식수는 약 9.5억주로 예측했다.

HMM은 종합해운물류기업으로, 일반화물과 냉동화물, 특수화물 등 컨테이너로 운반 가능한 모든 화물, 원자재와 원유, 플랜트 등 벌크화물까지 상품 특성에 맞는 물류 서비스를 제공한다. 소형선부터 초대형 컨테이너선, VLCC를 포함한 선대와 전세계를 연결하는 항로망을 바탕으로 최적화된 물류솔루션을 보유해 다각화된 사업 영역을 운영하며, 특정 분야의 시황 변동에도 안정적인 수익을 창출할 수 있는 사업 구조를 확보하고 있다.

HMM 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

HMM 최근 분기별 매출액 및 영업이익률 추이. [이미지= 버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>