키움증권은 21일 네오위즈(095660)에 대해 향후 게임 업종 방향이 AI 솔루션의 서포트 및 주도적 밸류 발현을 통한 최고 개발자 중심으로 성장하며 대형 게임사와 경쟁할 수 있을 것이라며, 투자의견 ‘매수’와 목표주가 3만원을 유지했다. 네오위즈의 전일 종가는 2만3250원이다.

김진구 키움증권 애널리스트는 “P의 거짓 DLC 플레이타임은 15~20시간으로 본판 대비 절반 수준이고 이를 반영한 베이직 프라이스는 30달러 수준”이라며 “P의 거짓은 과거 Xbox 게임패스에 입점했으나 게임스컴 3관왕, 긍정적 유저 피드백, 출시 후 마일스톤(프로젝트에서 중요한 시점이나 사건)이 나타난 것을 고려했을 때 게임패스에 입점한 레퍼런스가 네오위즈에 긍정적으로 평가되긴 어렵다”고 전했다.

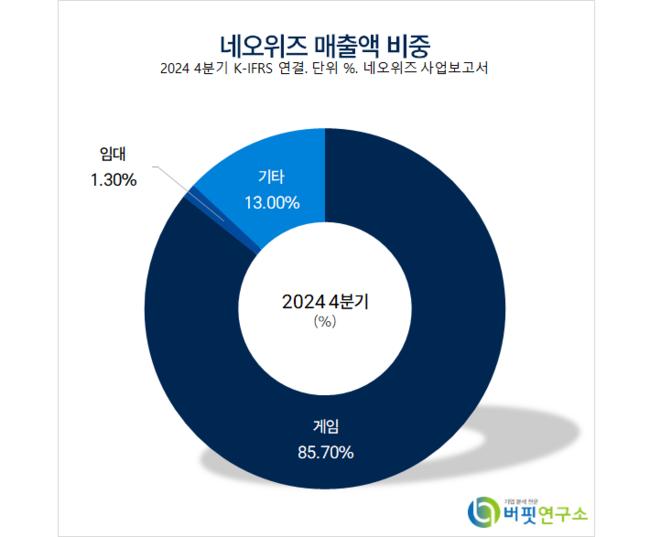

네오위즈 매출액 비중. [자료=버핏연구소]

네오위즈 매출액 비중. [자료=버핏연구소]

다만 “현재 게임패스 입점이 종료됐기에 누적 이용자 700만명, 누적 판매고 200만장 마일스톤 감안한 잠재 구매 사용자 500만명을 재무 성과를 움직일 트리거로 고려하면 이번 DLC 작업에 공을 들일 전략적 기제가 명확했을 것”이라며 “기존 DLC 수준을 넘어선 플레이 타임과 베이직 프라이스 레인지를 고려했을 것”으로 판단했다.

또 “본판과 DLC간 종속적 결합이 아닌 상호간 강한 연계를 통해 DLC 플레이 후 본판 구매를 자극할 요소도 마련했을 것”이라며 “이에 따라 패키지 판매의 상호간 시너지 효과가 발현될 것”이라고 밝혔다.

이어 “이를 종합적으로 고려해 P의 거짓 DLC 출시 초기 분기를 올해 3분기 예상 기준 본판 유저 대비 33%와 잠재 구매 사용자 대비 10% 비중을 표준으로 삼았다”며 “초기 분기 패키지 판매 107만장과 3년간 누적 판매 177만장을 추정치에 반영했다”고 전했다.

끝으로 “본판도 잠재 사용자 대비 5%를 추가 반영해 누적 판매를 380만장으로 상향 조정했다”며 “차기작은 DLC 출시 후 3년간 시차를 반영해 출시 시점을 기존 2027년 3분기에서 2028년 3분기로 조정하며 관련 이익을 조정했다”고 설명했다.

네오위즈는 게임, 임대, 광고업을 운영한다.

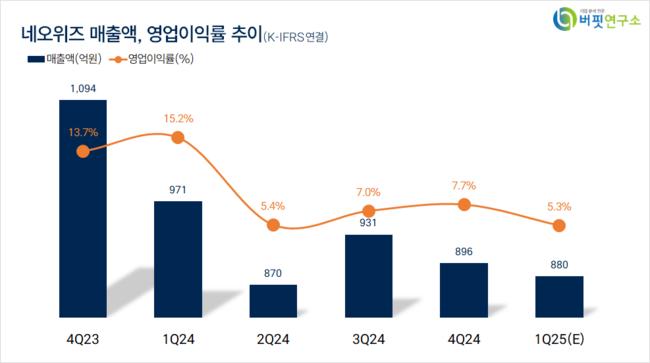

네오위즈. 매출액 및 영업이익률. [자료=버핏연구소]

네오위즈. 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>